Was genau ist eine Betriebsrente?

Die Betriebsrente steht umgangssprachlich für eine zugesicherte Versorgungsleistung aus der betrieblichen Altersvorsorge (BAV). In der Regel ist es eine zusätzliche betriebliche Rente, die im Rentenalter aus einer einmal abgeschlossenen BAV gezahlt wird. Es kann sich auch um eine einmalige Kapitalzahlung handeln.

Die Betriebsrente steht umgangssprachlich für eine zugesicherte Versorgungsleistung aus der betrieblichen Altersvorsorge (BAV). In der Regel ist es eine zusätzliche betriebliche Rente, die im Rentenalter aus einer einmal abgeschlossenen BAV gezahlt wird. Es kann sich auch um eine einmalige Kapitalzahlung handeln.

Es gibt die arbeitnehmerfinanzierte und arbeitgeberfinanzierte Betriebsrente. In der Regel zahlen aber Mitarbeiter und Arbeitgeber in die betriebliche Altersvorsorge ein. Besonders durch den Arbeitgeberzuschuss von 15 Prozent in die BAV wird man in Zukunft die Kombination der Einzahlung in der Regel bei den meisten Durchführungswegen finden.

Warum ist eine Betriebsrente für den Beschäftigte im Jahr 2023 so wichtig?

Für die allermeisten Gehaltsempfänger wird die Rente der gesetzlichen Rentenversicherung im Alter nicht mehr ausreichen. Aus diesem Grund ist das Wissen und das Nachdenken über eine weitere Form der Alterszusatzversorgung überaus wichtig. Neben der Riester Rente haben Sie die Möglichkeit, sich eine Zusatzrente durch die betriebliche Altersversorgung aufzubauen.

Mit dem Betriebsrentenstärkungsgesetz (BRSG) von 2018 hat der Gesetzgeber die BAV aktuell noch attraktiver gemacht. Die Unfallbarkeit von Versorgungsanwartschaften ist per Gesetz verankert. Eine arbeitnehmerfinanzierte Altersvorsorge ist ab dem Zeitpunkt der Zusage unverfallbar.

Die Vorteile einer Entgeltumwandlung für Arbeitnehmer sind leicht aufzuzählen:

- Aufbau und Ausbau einer zusätzlichen Altersrente

- Bei Arbeitgeberwechsel ist eine flexible Gestaltung möglich

- Anspruch auf 15 Prozent Arbeitgeberzuschuss

- Bis zu einem gewissen Betrag keine Anrechnung auf eine mögliche Grundsicherung

- Einschluss einer Berufsunfähigkeitsversicherung und Hinterbliebenenversicherung

- Sozialversicherungsfreiheit (Rentenversicherung, Krankenversicherung, Pflegeversicherung) und Steuerfreiheit im Rahmen von Freibeträgen

- Sie haben ein Wahlrecht zwischen lebenslanger Rente oder einmaliger Kapitalauszahlung

Voraussetzungen für eine Entgeltumwandlung

Wenn der Beschäftigte sich für eine Direktversicherung als BAV entscheidet und der Arbeitgeber die Beiträge nicht zum vereinbarten Lohn zusätzlich zahlt, kann der Mitarbeiter die Entgeltumwandlung wählen. In diesem Fall werden die Beiträge vom laufenden Gehalt oder von einer Einmalzahlung abgezogen.

Arbeitgeber und Angestellte beziehungsweise Arbeiter vereinbaren in diesem Fall, dass in Zukunft Gehaltsansprüche zugunsten einer BAV in Form der Direktversicherung herabgesetzt werden. Dafür muss er im Jahr 2020 mindestens 1/160 der Bezugsgröße nach §18 Absatz 1 Sozialgesetzbuch IV (SGB) für die BAV einzahlen. Das bedeutet einen jährlichen Mindestbetrag von 238,88 €.

Seit dem Jahr 2002 gibt es für Arbeitnehmer einen gesetzlichen Anspruch auf eine betriebliche Altersvorsorge durch den Arbeitgeber über die Entgeltumwandlung. Damit kann jeder Arbeitnehmer sich eine zusätzliche betriebliche Rente aufbauen.

Mit welcher Betriebsrente kann man am besten sparen?

Am besten spart mit man mit Betriebsrenten, die vom Arbeitgeber bezuschusst wird. Dabei spielt es keine überragende Rolle, welcher Durchführungsweg gewählt wird. Für eine Versorgungszusage stellt das Betriebsrentengesetz (BetrAVG) 5 Durchführungswege zur Verfügung.

Diese Durchführungswege sind (alphabetisch geordnet):

- Direktzuage oder Pensionszusage (§1 Absatz 1 Satz 2 BetrAVG)

- Direktversicherung (§1 Absatz 2 BetrAVG)

- Pensionskasse (§1 Absatz 3 BetrAVG)

- Pensionsfonds (§1 Absatz 3 BetrAVG)

- Unterstützungskasse (§1 Absatz 4 BetrAVG)

Diese Durchführungswege unterscheiden sich in den jeweils geltenden steuerrechtlichen, versicherungsrechtlichen und arbeitsrechtlichen Rahmenbindungen. Für die Entscheidung zur richtigen BAV Versicherung benötigen Sie hier eine spezielle BAV Beratung. Unsere BAV Experten können Ihnen hier eine große Hilfe sein. Eine bessere Entscheidung für Ihr Geld und Ihre Finanzen können Sie nicht treffen.

GRAFIK DURCHFÜHRUNGSWEGE

Direktversicherungen

Die Direktversicherung ist bekannteste Form der Betriebsrente. In diesem Durchführungsweg ist der Arbeitgeber Versicherungsnehmer und Beitragszahler. Die BAV Versicherung wird auf das Leben des Versicherungsnehmers abgeschlossen. Bezugsberechtigt ist der versicherte Angestellte beziehungsweise seine Hinterbliebenen.

Man unterscheidet zwischen der arbeitnehmerfinanzierten und arbeitgeberfinanzierten Direktversicherung. Bei der arbeitnehmerfinanzierten Direktversicherung werden die Beiträge vom versicherten Mitarbeiter aus dem Gehalt oder einer Sonderzahlung (zum Beispiel Weihnachtsgeld, Urlaubsgeld) gezahlt. Bei der arbeitgeberfinanzierten Variante finanziert der Arbeitgeber die Vorsorge zu 100 Prozent.

Die Vorteile des Arbeitnehmers liegen klar auf der Hand. Mit der Möglichkeit der Entgeltumwandlung durch die Direktversicherung kann er sich einen Ausbau oder Aufbau einer weiteren Altersvorsorge leisten. Das Risiko der Berufsunfähigkeit kann genauso versichert werden, wie der Schutz der Familie. Außerdem sind die Beiträge bis zu einer gewissen Grenze steuerfrei und sozialversicherungsfrei.

Unterstützungskasse

Die Unterstützungskasse ist eine rechtlich selbständige Versorgungseinrichtung. Diese räumt dem Versicherungsnehmer beziehungsweise Hinterbliebenen die zugesagte Leistung (beispielsweise Rente) ein. Die Unterstützungskasse ist keine Versicherungsgesellschaft. Sie unterliegt auch nicht der Versicherungsaufsicht, was ein freies Investieren auf dem Kapitalmarkt möglich macht.

Bei einer Unterdeckung, also wenn die zugesicherte betriebliche Rente nicht erreicht wird, muss der Arbeitgeber die Verpflichtung zu zugesagten Versorgung selbst erfüllen. Der Arbeitgeber trägt hier also das Versorgungsrisiko.

Für den Fall der Insolvenz besteht eine Mitgliedschaft bei dem Pensions-Sicherungs-Verein auf Gegenseitigkeit (PSVaG).

Pensionskasse

Bei diesem Durchführungsweg ist der Träger der Versorgung die Pensionskasse (PK). Laut Gesetz ist eine Pensionskasse eine rechtlich selbständige Versorgungseinrichtung.

Bei der PK schließt der Arbeitgeber eine Versicherung auf das Leben des Arbeitnehmers ab. In diesem Fall ist er Versicherungsnehmer und Beitragszahler.

Beiträge können vom Arbeitgeber gezahlt (arbeitgeberfinanzierte Altersversorgung) oder vom Gehaltsempfänger durch Entgeltumwandlung erbracht werden. Der Arbeitnehmer ist die versicherte Person. Damit bekommt er bei Ablauf die vereinbarten Leistungen. Bei einem Todesfall bekommen die eingesetzten Bezugsberechtigten die Versorgungsleistungen zugesprochen.

Die vom Gesetzgeber festgelegten Förderungen ähneln der Direktversicherung. Somit spart auch hier der Arbeitgeber Lohnnebenkosten zur Krankenversicherung, Pflegeversicherung, Rentenversicherung und Arbeitslosenversicherung.

Der Mitarbeiter wiederum spart neben dem Sozialabgaben noch Lohnsteuer. Die Steuerbelastung verschiebt sich hier ins Rentenalter. Dort sollte die Steuerlast wesentlich geringer sein.

Pensionszusage oder Direktzusage

Häufig wird die Pensionszusage auch Direktzusage und andersrum genannt. Beides steht für denselben Durchführungsweg der BAV. Hier macht der Arbeitgeber eine Verpflichtung dem Beschäftigten gegenüber. Er verpflichtet sich bei Eintritt des Versorgungsfalls unmittelbar die vereinbarte Leistung an den Arbeitnehmer beziehungsweise seine Hinterbliebenen zu zahlen.

In den allermeisten Fällen schließt der Arbeitgeber dazu eine Rückdeckungsversicherung ab. So versichert er seine vertraglich zugesicherten Leistungen. Mit dieser Rückdeckungsversicherung ist der vorzeitige Versorgungsfall abgesichert.

Dies kann bei Anspruch auf eine Hinterbliebenenversorgung oder einer Berufsunfähigkeitsrente der Fall sein.

Die Pensionszusage kann als Zusage einer Leistung oder als Alternative als eine beitragsorientierte Leistungszusage erteilt werden. Eine feste Leistung wird dem versicherten Mitarbeiter bei der klassischen Leistungszusage des Arbeitgebers zugesprochen. Aber wie auch bei den anderen Durchführungswegen ist hier die Gestaltung der BAV Versicherung überaus wichtig. Aus diesem Grund lassen sich sich unverbindlich eine BAV Beratung durch unser Consulting Team zuteil werden.

Vorteile für versicherungspflichtige Beschäftigte bei der Pensionszusage sind unter anderem:

- Aufbau und Ausbau einer zusätzlichen betrieblichen Altersvorsorge

- Die eingezahlten Beiträge genießen im Rahmen der Freibeträge Steuer- und Sozialversicherungsfreiheit

- Die Pensionszusage kann mit einer Berufsunfähigkeitsversicherung und Hinterbliebenenversicherung kombiniert werden

- Durch den Pensions-Sicherungs-Verein auf Gegenseitigkeit (PSVaG) werden die Versorgungszusagen gesichert

Pensionsfonds

Auch der Pensionsfonds ist eine rechtliche selbständige Versorgungseinrichtung. Sie unterliegt der Versicherungsaufsicht. Im Gegensatz zur Direktversicherung und Pensionskasse sind die Vorschriften zur Anlage der Gelder nicht so streng.

Hier wird ein erheblicher Teil des eingezahlten Kapitals in Investmentfonds beziehungsweise Aktien angelegt. Damit besteht ein höheres Risiko für Kapital.

Es bestehen aber damit auch höhere Chancen für eine hohe Rendite.

Die Beitragszahlung passiert durch den Arbeitgeber. Die Beiträge werden steuerlich gefördert. Somit sparen Arbeitgeber und Mitarbeiter auch hier monatlich Lohnnebenkosten und Sozialversicherungsbeiträge. Ebenfalls spart hier der Mitarbeiter jeden Monat Steuern.

Die Vorteile dieser BAV für den Arbeitnehmer sind:

- Möglichkeit der Entgeltumwandlung

- Aufbau und Ausbau einer zusätzlichen Rente

- Bei Wechsel des Arbeitgebers kann flexibel reagiert werden

- Mehrere Möglichkeiten der Leistungszusagen

- Chance auf eine höhere Rendite

- Kombination mit Berufsunfähigkeitszusatzversicherung und Risikolebensversicherung

- Im Rahmen der gesetzlichen Freibeträge besteht Steuer- und Sozialversicherungsfreiheit für die eingezahlten Beiträge

- Der Arbeitnehmer kann zwischen lebenslanger Rente oder einmaliger Kapitalauszahlung wählen

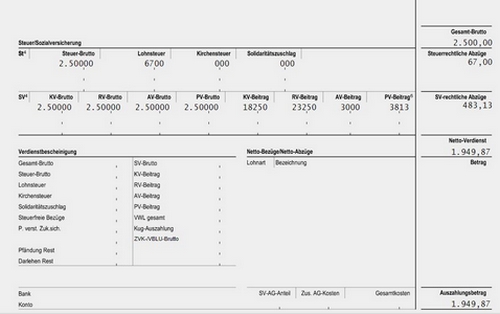

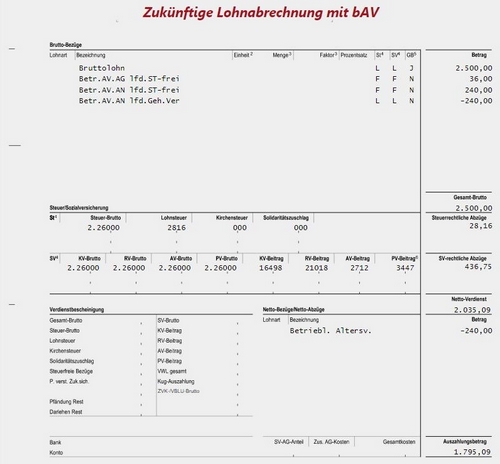

Beispiel 2023: Eigene Beiträge mit Zuschuss Arbeitgeber in eine BAV zahlen

Nehmen wir das Beispiel von Manuel Müller, Mitarbeiter in einem kleinen mittelständischem Unternehmen. Herr Müller ist am 26.09.1978 in Deutschland geboren. Er will eine Direktversicherung mit Beginn der Versicherung 01.11.20 und einer Laufzeit von 25 Jahren abschließen.

Er möchte für seine Betriebsrente 240 Euro von seinem Gehalt durch eine Direktversicherung umwandeln lassen. Der Arbeitgeber hat durch die spätere Betriebsrente eine Entlastung durch die Einsparung der Sozialversicherungsabgaben.

Da der Arbeitgeber durch die Lohnumwandlung Sozialversicherungsbeiträge anspart, erfolgt ein pauschaler Arbeitgeberzuschuss von 15 Prozent auf den Betrag der betrieblichen Vorsorge des Arbeitnehmers. Damit wird die BAV finanziell noch attraktiver.

Arbeitgeberanteil 240€ plus Arbeitgeberzuschuss 36€ (15% von 240€)= 276€ Gesamtbeitrag zur BAV Versicherung.

Der Nettolohn vor Abschluss der Direktversicherung betrug 1949.87 Euro. Nach der Lohnumwandlung der 240 Euro Brutto (ohne Arbeitgeberzuschuss) beträgt der Nettolohn 1795,09 Euro. Damit hat der Arbeitnehmer 154,78 Euro weniger beim Nettolohn, während seine Einzahlung bei der BAV 276 Euro (inklusive Zuschuss des Arbeitgebers) beträgt.

- Direktversicherung – Laufzeit 25 Jahre

- Eigenbeteiligung während der 25 Jahre = 46 434,00 €

- Zuschüsse während der 25 Jahre = 40 666,07 €

Der Arbeitgeberzuschuss gilt seit Januar 2019. Ab 2022 ist der Arbeitgeberzuschuss auch für einen bestehenden BAV-Vertrag Pflicht, wenn dort ebenfalls Kosten und Abgaben bei der Kranken-, Pflege- und Arbeitslosenversicherung beim Arbeitgeber gespart werden.

Was passiert mit der Betriebsrente bei der Auszahlung als Rentner?

Während die Lohnumwandlung oder auch Entgeltumwandlung genannt bis zu einem gewissen Beitrag steuerfrei und sozialabgabenfrei ist, sieht es in der Auszahlungsphase anders aus. Gesetzlich Krankenversicherte müssen von Ihrer Betriebsrente Beiträge in die gesetzliche Kranken- und Pflegeversicherung zahlen. Ob von der Betriebsrente Steuern gezahlt werden müssen, hängt vom Einzelfall ab.

Krankenversicherung und Pflegeversicherung

In der GKV beträgt der Beitrag 2020 14.6 Prozent. Dazu kommt der jeweilige Zusatzbeitrag der Krankenkasse, hier beispielhaft 1.1 Prozent. In der gesetzlichen Pflege-Versicherung hat der Beitragssatz eine Höhe von 3.05 Prozent. Versicherte ohne Kinder müssen 3.3 Prozent zahlen.

Damit hat der spätere Betriebsrentner einen Beitrag von 18.75% an die GKV und PV zu zahlen. Für einen Kinderlosen erhöht sich der Beitragssatz auf 19%. Durch das Betriebsrentenstärkungsgesetz wurde ein Freibetrag für kleine Betriebsrenten geschaffen, womit eine Beitragspflicht entfällt.

Steuern als Betriebsrentner

Wenn die Betriebsrente aus steuerfreien Beiträgen, beispielsweise bei einer Lohnumwandlung, gespeist wurde, dann sind die späteren Renten beziehungsweise eine einmalige Kapitalauszahlung voll steuerpflichtig. Die Höhe ist abhängig von dem individuellem Steuersatz.

Eine Betriebsrente in Höhe von 100 Euro ist vollkommen anrechnungsfrei. Übersteigt die Betriebsrente die 100 Euro, dann ist der Anteil der die 100 Euro übersteigt zu 30 Prozent anrechnungsfrei.

In unserem Beispiel erhält der Bezieher von Grundsicherung noch eine Betriebsrente von 200 Euro. Anrechnungsfrei aus der Betriebsrente sind 100 Euro. Von den übrigen 100 Euro sind noch 30 Prozent anrechnungsfrei, also 30 Euro. Damit liegt die beitragsfreie Betriebsrente bei 130 Euro. Es müssen somit nur 70 Euro, anstatt 200 Euro, versteuert werden.

Fazit: Lohnt sich die Betriebsrente für den Mitarbeiter?

Nach dem in Kraft treten des Betriebsrentenstärkungsgesetzes gibt es keine Gründe mehr, die gegen eine Betriebsrente sprechen. Am häufigsten wählen die Arbeitnehmer eine Direktversicherung mit Arbeitgeberzuschuss vom Chef.

Gerade der Arbeitgeberpflichtzuschuss von 15 Prozent bewirkt beim versicherten Beschäftigten eine steigende Rentabilität. Auch die zusätzliche Absicherung der Berufsunfähigkeit und der Hinterbliebenen mit Steuervorteilen macht die BAV noch attraktiver.

Ebenfalls ist der Freibetrag in der Grundsicherung ein Meilenstein in der BAV. Die Erhöhung des steuerlichen Förderrahmens von 4% auf 8% der Beitragsbemessungsgrenze (BBG) spricht eine klare Sprache und erhöht die Attraktivität dieser Altersvorsorgung. Datenschutz spielt bei uns eine sehr große Rolle und auch in des Zeiten von Corona sind wir jederzeit Ihr Ansprechpartner.

Wenn Sie aktuelle Fragen zum Thema Betriebsrenten haben, beziehungsweise eine betriebliche Altersvorsorge für Gesellschafter-Geschäftsführer oder betriebliche Berufsunfähigkeitsversicherung suchen oder Informationen benötigen, nehmen Sie bitte per Telefon oder E-Mail Kontakt mit uns auf. Mehr Infos finden Sie auf der Startseite. Die Themen Rürup-Rente, Riester Rente oder betriebliche Krankenversicherung für Ihre Gesundheit erklären wir auf speziellen Ratgeber Seiten auf dieser Homepage.

Und zum Schluß: Nutzen Sie auch unsere Ratgeber zu den Themen Dienstreisekaskoversicherung, Güterschadenhaftpflichtversicherung, Werkverkehrsversicherung, Firmenvertragsrechtschutz und Lieferwagenversicherung.